来源:研值有道

公募中国研究组 | Sisyphus

在《赵枫,历经3轮牛熊,上涨跑得赢、下跌扛得住》,公募中国研究组拆解了其在3轮牛熊中的表现。

最近这一轮周期尤其值得研究。即便资管经验异常丰富,在市场逐步走向深熊的2022年、2023年,赵枫也没能做好,连续两年跑输业绩基准,2023年更是跑输沪深300。

这里边基金经理自身原因占5分,市场原因亦占5分。

尤其是其对港股的投资,在单边下跌行情中赵枫高位建仓美团、碧桂园服务等股票并死扛,基金净值遭遇暴击,遭受约40%的最大回撤,两年亏超56亿元。

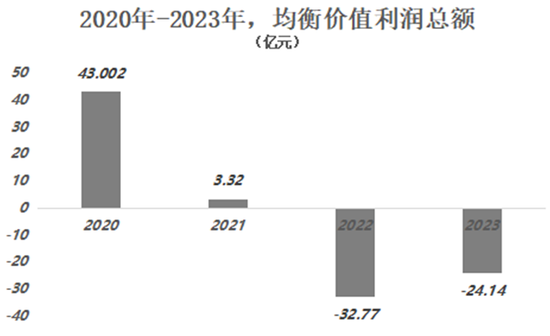

募集便“卖爆”,首年大赚43亿元

睿远均衡价值三年持有于2020年2月18日开始募集,当天便“卖爆”,A类、C类份额累计有效认购申请金额合计超60亿元,最终按4.903%的确认比例提前结束募集。

由此逆推,睿远均衡价值首发募集曾一度吸金超过1220亿元,可见赵枫产品的受欢迎程度。值得一提的是,赵枫在首发时跟投了3000万元并锁定4年,选择与持有人收益风险共担。

睿远均衡价值的推出恰逢资金抱团“核心资产+赛道股”带来的结构牛,2020年睿远均衡价值A单位净值上涨61.55%,年化收益率74.33%,大幅跑赢业绩基准、沪深300(各上涨17.31%、27.21%)。2021年,睿远均衡价值高位震荡了1年,单位净值年内上涨2.93%,同比业绩基准、沪深300各下跌5.02%和5.2%。

睿远均衡价值凭此大赚46.32亿元(2020年、2021年,利润总额43.00亿元、3.32亿元)。

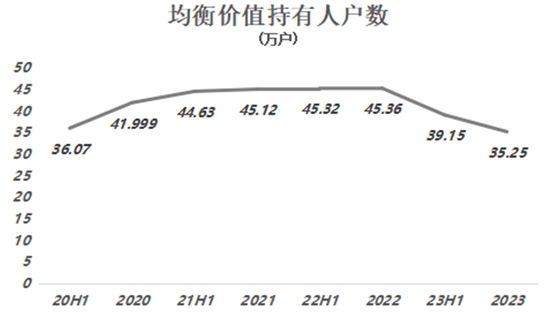

如此赚钱效应,吸引了大量基民持续涌入。基金持有人户数由20上半年末的36.07万户增至2021年末的45.12万户,增长了25.09%。在净值增长与基民涌入合力下,基金规模也在1021年末创下了168.75亿元的峰值。

跟随效应还在持续,之后整个2022年,持有人户数还净增长了0.53%至45.36万户,这里边超98%为个人持有者。2022年买入的基民大概率还处于亏损状态,只是亏损幅度要比2021年高位买入的基民好太多。

跑输业绩基准、沪深300,连亏两年

高位震荡过后,随着市场逐步走熊,睿远均衡价值连续两年回撤。

2022年、2023年,睿远均衡价值A复权基金单位净值各下跌19.05%、15.53%;同期业绩基准下跌14.38%、8.61%,沪深300下跌21.63%和11.38%。

这是赵枫继第一轮大牛市后再次跑输沪深300。

亏钱效应也是明显的。2022年、2023年,均衡价值相继亏损32.77亿元和24.14亿元。前两年所赚利润已全部回吐,还倒亏了10.59亿元。

事实就是这么残酷。这也意味着20H2后买入的基民,高位站岗深套者不会是少数。

2023年2月,第一个3年持有期满,不少基民选择赎回。至23上半年末持有人户数降至39.15万户,较2022年末下降了13.68%;此后赎回还在持续,到了2023年末持有人户数进一步降至35.25万户,较2022年末净减少10.11万户,按年下降22.29%。

这一持有人户数也创下有记录以来新低。

伴随着基金净值回撤与基民持续赎回,均衡价值规模也在2023年末降至122.2亿元。

主跌行情,重仓港股

缘何如此?

主要原因有二:

一是受宏观经济预期影响,市场表现疲弱,大盘指数由2021年2月18日3731.69点一路震荡下行至2024年2月5日2635.09点,回调29.39%。

这里边2022年、2023年大盘指数各下跌15.13%、3.7%,睿远均衡价值组合中有些个股也跟随指数的回调出现了不小的回撤。

正如赵枫在2023年年报中写道,“宏观压力对公司盈利带来的负面影响,当经济增长放缓导致经营环境发生改变时,出现了估值下跌和盈利不达预期的情况。”

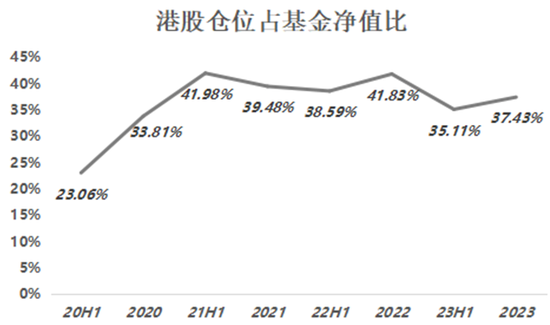

二是港股持仓较重。除了2020年外,均衡价值港股仓位占基金净值比均在35%以上。其中,2022年、2023年各为41.83%和37.43%。

受基本面和资金面双重影响,恒生指数已连续回撤4年,2020年-2023年各下跌3.4%、14.08%、15.46%和13.82%,创下连续回撤记录。

这期间重仓港股,无异于在主跌行情下进场,想要讨到好处就成为极为困难的事情。

高位建仓美团,误判碧桂园服务为“回调”

到了2022年末,睿远均衡价值前十大持仓股有5席为港股,分别是:中国移动、碧桂园服务、美团-W、华润啤酒、威高股份,各持仓2700万股、6800万股、560万股、970万股、3870万股,占基金净值比8.28%、7.83%、5.8%、3.14%和2.94%,位列第一、第二、第四、第九、第十大持仓股。

除了中国移动投资成功外,其余4家公司都以惨淡亏损收场。

睿远均衡价值于21Q4建仓了美团-W,买了15万股;到了22Q2,买进成第五大持仓股,持股增至472.85万股,占基金净值比4.78%。2022年下半年,持续加仓,持股增至560万股。

21Q4-22Q4,美团-W跌了29.16%。这还没完,23H1再度跌了29.99%。赵枫选择认输,进行了减仓,到了23Q2持股降至250万股。

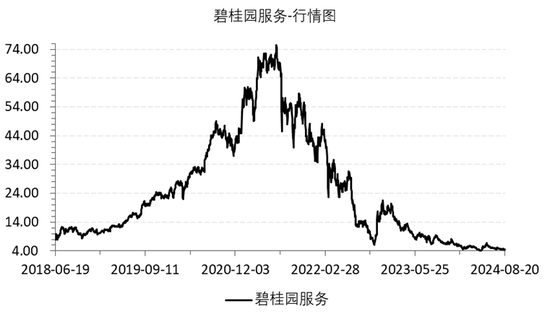

对碧桂园服务投资失败则更为典型,睿远均衡价值于20Q4建仓买入碧桂园服务30.6万股,该季度公司股价上涨5.22%。不过,赵枫中途下车,并没有吃到后半程主升的涨幅。碧桂园服务于2021年6月29日创下75.558港元/股历史高点,之后开启了主跌,高点至今最大跌幅为94.71%。

吃到前期小红利后,在碧桂园服务主跌过程中,赵枫误判为回调,选择抄底。21Q4重新建仓,买了1270万股;到了22Q1加仓至第二大重仓股,持股3070万股,占基金净值比5.9%;之后连续两个季度加仓,22Q3持股7000万股。这一逆势加仓期间,碧桂园服务股价下跌80.99%。

22Q4,跌深了的碧桂园服务开始反弹(上涨68.17%);过后又开启阴跌模式,23Q1-23Q3跌了56.41%。赵枫在这一反弹过程中仅减仓了200万股,阴跌里边减仓了1600万股。

23Q4,赵枫再度买回已减仓一半数量的股票(900万股),持股回到6100万股。不过,23Q4至今,碧桂园服务再度跌了41.19%。

对于华润啤酒、威高股份虽然是在右侧时建仓,但坏就坏在没有及时出货。威高股份、华润啤酒相继于2020年8月6日、2021年1月8日创下21.02港元/股和74.633港元/股的历史高点,高点至今两者各下跌81.35%和69.65%。

如此回撤,“重伤”就在所难免。

值得肯定的是,在基金净值持续回撤过程中,赵枫选择了增持。持有睿远均衡价值份额由最初3000万份一路升至2023年末6118.68万份,占基金总份额比例由2020年末0.38%升至0.57%。

这体现了老将对所管理产品的信心,与持有人收益风险共担。

睿远均衡价值2024年上半年的表现也不负众望,公募中国研究组接下来将继续探讨赵枫“出坑”的秘诀。

-END-

版权声明

本文仅代表任先生博客观点,不代表任先生博客立场。

本文系作者授权任先生博客发表,未经许可,不得转载。