2021年之前,扫地机器人赛道被资本市场视为一座投资金矿,给予了非常高的估值溢价。龙头科沃斯在短短一年半的时间内大涨1300%,估值一度去到290倍。

而后超级估值泡沫破裂了。科沃斯现价仍然较历史高峰回撤80%,市值蒸发超1100亿元。竞争对手石头科技则从泥潭里爬出,现价较2022年10月低位大幅回升150%。当前,石头市值559亿,为科沃斯的2倍,实现了绝地反杀。

当前,如何看待科沃斯的资本表现?未来会实现困境反转吗?

01

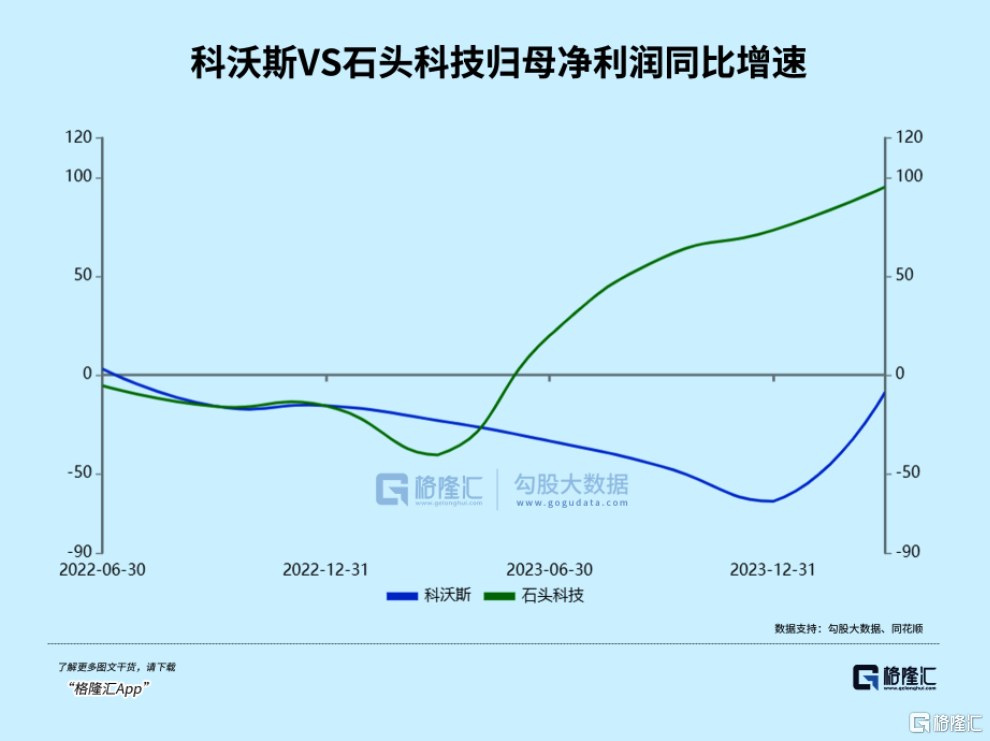

近日,科沃斯公布了最新成绩单。2023年,营收155亿元,同比仅增长1.2%,其规模再创历史新高。归母净利润却仅仅只有6亿元,同比大幅下滑64%,较2021年巅峰的20亿元足足锐减14亿元。今年一季度,营收小幅增长,归母净利润再度出现下滑。

反观石头科技,2023年营收大增逾30%,归母净利润大增73%。今年一季度更是加速增长,归母净利润接近翻倍。对比看,科沃斯业绩大幅下滑并不能完全归因于糟糕的海内外宏观经济环境,更多是自身经营策略出现了不少问题。

具体来看,科沃斯品牌内销市场遭遇了“价增量减”,销售总额同比大幅下滑10%,而海外市场有较好表现,同比增长26%。另外,被市场给予厚望的添可品牌实现“以价换量”,内销下滑11%,外销增长41%。石头科技则在海内外市场齐头并进。其中,内销市场大增41%,量价维度均实现了双位数增长,外销市场同样大增超20%。

再看盈利能力。截止今年一季度末,科沃斯销售毛利率为41.17%,较2022年末大幅下滑4.44%。反观石头科技毛利率一路走高,最新为56.5%,较2022年继续上升7.23%。

前者盈利能力下降,主要系行业激烈竞争之下带动产品均价下降。石头则逆势而动,高毛利的新品以及海外占比提升带来结构改善,驱动毛利率持续走高。

净利率方面,科沃斯2023年大幅回落至4%,今年一季度回升至8.6%,而2021年高达15.4%。整体看,公司销售总费用率呈现持续走高态势,去年末高达43%,较2013年提升了一倍以上,以致于净利率表现不佳,并维持在低位。

反观石头科技,虽然销售总费用率整体有所抬升,但毛利率持续上升,亦使净利率保持相对高位,2024年一季度末为21.66%。

从以上核心财务数据表现及对比来看,大致说明了缘何资本市场给予两家扫地机器人巨头截然不同的股价表现了。

02

2020年及以前,中国扫地机器人市场渗透率非常低,每台均价维持在1500元以下,主要系具备扫拖功能的机器拖地效果较差,且抹布需要人工清洗,消费体验较差。

2020这一年,拖地、抹布自清洁等技术得以突破,并持续在导航系统、清洁系统、续航系统、交互系统等方面进行技术迭代,愈发满足消费者核心诉求,渗透率有较大幅度的上升——2019年的3.6%抬升至2023年的9%。

价格方面,扫地机器人产品因为功能增加或体验优化,越卖越贵。据奥维云网数据显示,2020-2022年,中国扫地机器人的零售均价分别为1687元、2424元、3175元。其中,带自清洁功能的基站类扫地机器人线上均价分别为3992元、4021元和3964元。

扫地机器人价格逐年抬升价格,逐步超出消费者所承受的预期。据QuestMobile数据显示,年轻用户线上消费能力在3000元以上的群体占比仅为9.3%。另据《2021 年扫地机器人市场白皮书》,93%的消费者能接受的扫地机器人的价位小于3000元。

2022年下半年,科沃斯率先降价,开启内卷模式。当年12月,主销产品T10 OMNI的价格比6月单价下降20%,X1 OMNI单价下降了15%左右。2023年上半年,科沃斯扫地机器人线上均价为3788元,同比下降8.4%。线下零售均价4457元,同比下降15.7%,部分高端产品甚至降价超20%。

科沃斯此举,带动竞争对手纷纷效仿,价格战已经无法避免。

销量方面,2020年中国扫地机器人为654万台,较2018年累计增长139%,而后销量有所下滑。2023年为458万台,较2020年鼎峰下滑30%,回到2017年时的水平了。

销量下滑主要有两大方面因素。第一,疫情冲击,导致宏观经济增速下了台阶,过去几年呈现的良好消费升级趋势被中断,消费降级现象却愈发明显。这在很多消费领域均得以体现,包括休闲零食、榨菜、卤制品、功能性饮料等。

第二,扫地机器人平均单价上涨过快,超出普通消费者承受能力,且不契合消费降级大环境,影响了销量表现。

在此大背景下,中国扫地机器人的行业格局也进入了重塑阶段。2019-2023年,TOP5的市场占有率从70%进一步提升至93%,呈现寡头垄断局面。

2018年及以前,科沃斯在国内市场的占有率长期保持在50%-60%,而此后进入下降通道。据观研网统计京东平台数据,科沃斯2023年市场销售额占有率为36%,排名第二的是石头,占比25%左右。另外,追觅、米家、云鲸市占率分别为14%、10%、10%。

整体看,最近三年中国扫地机器人销量不佳,但销售总规模仍然持续增长(增速放缓),主要系提价拉动。但提价不可持续,目前国内市场已经从技术迭代驱动涨价切换至以价换量的模式中来了,未来恐将更加内卷。

03

海外市场是中国扫地机器人企业重要潜在增长点。其中,石头科技2019年境外收入仅5.8亿元,2023年已经膨胀至42.3亿元,占总营收的比例从13.8%已经提升至48.87%。此外,追觅科技2023年国际区业绩同比大增逾120%,在意大利和德国市场占有率均超过37%,均位列第一。在东南亚市场,追觅2023年四季度市占率也处于第一名。

科沃斯海外市场发展更早。2023年境外收入65亿元,占比42%,而2015年营收为12.5亿元,占比就曾达到46.4%。

当前,中国扫地机器人企业在海外市场攻城略地,展现出强大的竞争实力。2022年,中国自主品牌在全球市占率为50%左右。其中,东南亚为68%,欧洲为55%。

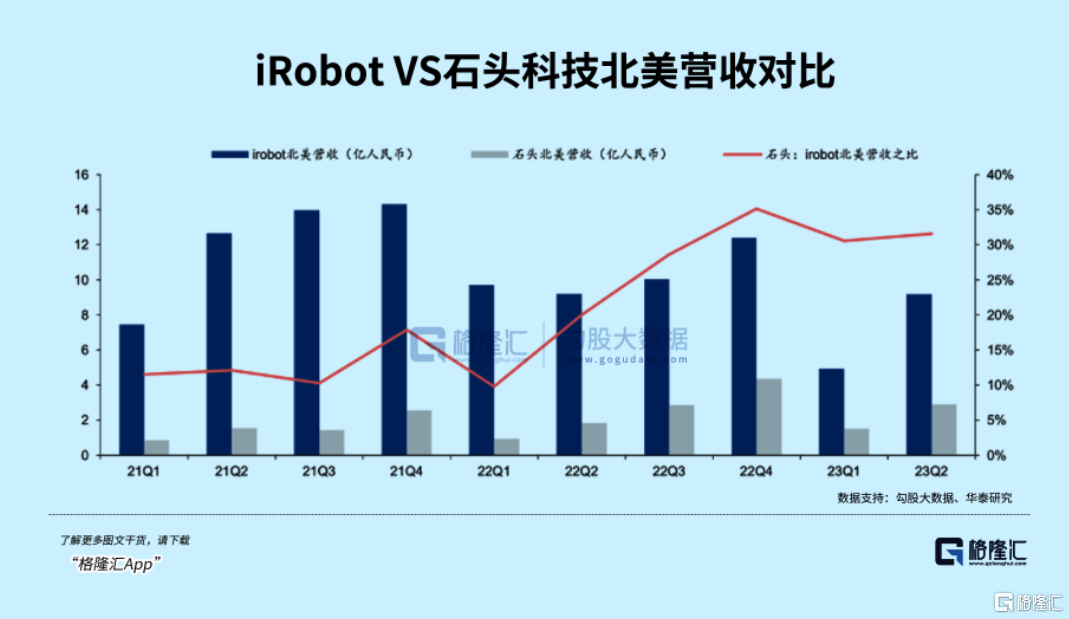

国产品牌技术研发领先,产品力至少领先海外企业3-5年。比如,科沃斯、石头旗舰机早就融合了自清洁、自集尘功能的全能型扫拖一体。而深耕行业的老牌巨头iRobot在去年3月时最高端的产品仅包括自集尘性能。

技术领先之下,国产品牌商在海外市场主打中高端领域。以美国亚马逊平台为例,科沃斯爆品价位段800美元,科沃斯更是达到1400美元,显著高于iRobot。

当前,海外市场产品结构从单产品为主逐步过渡至基站类智能导航为主,以致于价格中枢还有较大抬升空间,与中国市场2017-2022年发展的时期比较类似。

总之,谁在海外市场抢占更多市场份额,尤其是高端领域,谁就有更好的成长性预期,资本市场给予的估值可能会越高。

2022年,石头科技在海外市场推出s7 Max V 系列,其全能基站产品售价1399美元,系公司首款定价超1000美元的海外产品。2023年,再度推出S8产品,其上半年北美营收同比大增近60%。

科沃斯亦非常重视海外市场,产品已经覆盖全球145个国家和地区。据市场相关数据显示,科沃斯地宝在澳大利亚、东南亚市场占有率超40%。科沃斯窗宝在德国市场占比达84%。

以石头、科沃斯、追觅等国产品牌的崛起,对iRobot造成了极大冲击,营收开始大幅下滑,市场份额持续收缩。毛利率水平从60%以上大幅下滑至不足30%,甚至低于销售毛利率。财务状况恶化之下,市场传出要以14亿美元的价格卖身给亚马逊。

04

中国本土扫地机器人企业在国内环境面临“以量换价”的内卷环境,增长天花板并不高。而海外市场总体渗透率偏低,且还处于“量价齐升”阶段,有着不错的市场前景。

石头股价走出了与国内外企业不同的风格,主要系海外战略实施良好,拉高了资本市场对其成长性的预期。而科沃斯在国内市场遇到了明显瓶颈,而海外市场虽有进展,但发展速度并不快,不足以弥补内销市场的疲软,估值水平被压的很低。

总体来看,科沃斯尚未走出增长困境,还需更多时日观察。但在资本市场大环境回暖之下,估值水平也存潜在修复驱动力。未来反弹有多高,决定因素依然是基本面改善的程度。

版权声明

本文仅代表任先生博客观点,不代表任先生博客立场。

本文系作者授权任先生博客发表,未经许可,不得转载。